走进杰创

走进杰创刚刚,构成北交所基本业务规则的《北京证券交易所股票上市规则(试行)》(下称《上市规则》)、《北京证券交易所交易规则(试行)》(下称《交易规则》)、《北京证券交易所会员管理规则(试行)》(下称《会员管理规则》)公布,并向社会征求意见。

这三大规则,是证券交易所履行法定职责、按照证券法规定必备的基本业务规则,构建了北交所公司监管、证券交易和会员管理的基本制度框架。其中,《上市规则》规定了北交所对上市公司及相关主体的监管要求,《交易规则》规定了北交所的证券交易制度,《会员管理规则》规定了北交所的会员资格等管理要求。

此外,北京证券交易所有限责任公司已于9月3日注册成立。注册资本为10亿元。登记机关为北京市市场监督管理局。

1

北京证券交易所首批业务规则公开征求意见,看懂六大重点

图片

图片

北京证券交易所(下称北交所)首批业务规则公开征求意见。

首批业务规则为《北京证券交易所股票上市规则(试行)》(简称《上市规则》)、《北京证券交易所交易规则(试行)》(简称《交易规则》)、《北京证券交易所会员管理规则(试行)》(简称《会员管理规则》)。业务规则的起草,既遵循证券交易所制度建设的普遍规律,又充分考虑北交所服务创新型中小企业的市场地位。

本次就上市规则、交易规则和会员管理规则公开征求意见结束后,北交所将根据意见情况进一步完善,经履行有关程序后发布实施。近期,北交所还将就落实公开发行注册制下审核职责相关的自律规则公开征求市场意见。

主要内容:

北交所上市标准平移精选层的四套“财务+市值”的条件

不再实行主办券商持续督导制度

为引入做市机制、实行混合交易预留制度空间

探索与公司制交易所相契合的会员管理制度

对现金分红比例不作硬性要求

允许在充分披露并履行相应程序的前提下,合理设置低于股票市价的期权行权价格,以增强激励功效

符合新三板基本挂牌条件或创新层条件的,鼓励进入相应层级挂牌交易

平移精选层上市标准

在结构上,《上市规则》由发行上市、持续监管、退市机制和监管处理等四部分组成。

北交所的上市标准平移精选层的4套准入标准。这一制度安排更适合盈利能力相对稳定且具备一定经营杠杆的成长型企业。

目前,在精选层现有66家公司中,上述4套标准均有覆盖。其中,以第一套标准进入精选层的公司占绝大多数。

根据《上市规则》,在全国股转系统连续挂牌满12个月的创新层挂牌公司可以申请到北交所上市。目前,不管是创新层,还是基础层,符合上述4套标准中财务条件的挂牌公司数量比较充足。

停复牌管理更加严格

相较于精选层挂牌公司,北交所在持续监管方面做了四大方面的调整。

一是公司治理更加优化。增加了独立董事应当发表意见的情形,将资金占用主体范围扩大到控股股东、实际控制人及其关联方,紧盯“关键少数”;明确了不得新增影响持续经营能力的同业竞争,确保上市公司独立性。

二是信息披露要求更加具体。例如,《上市规则》细化了自愿披露、豁免披露、暂缓披露、行业和风险信息披露等具体要求,提高披露针对性和有效性。

三是停复牌管理更加严格。《上市规则》贯彻“少停、短停、分阶段停”的监管原则,要求上市公司不得滥用停复牌机制,不得利用停牌替代信息保密,确保市场交易的连续性,保障投资者交易权利。筹划重大资产重组或发行股份购买资产的,停牌时间压缩至不超过10个交易日,筹划其他重大事项不超过5个交易日,因特殊情形延期复牌的,连续停牌总时长不超过25个交易日。

四是主体责任更加清晰。北交所不再实行主办券商“终身”持续督导,由保荐机构履行规定期限内的持续督导职责。需要强调的是,为确保平稳过渡,在北交所开市初期,上市公司与主办券商已签订的持续督导协议应继续执行,信息披露和日常业务仍按现行模式办理,北交所将尽快明确后续制度切换安排。

为混合交易预留空间

从内容来看,《交易规则》整体延续精选层以连续竞价为核心的交易制度,涨跌幅限制等其他主要规定也均保持不变。

主要内容方面,一是实行30%的价格涨跌幅限制,给予市场充分的价格博弈空间,保障价格发现效率。

二是上市首日不设涨跌幅限制,实施临时停牌机制。即当盘中成交价格较开盘价首次上涨或下跌达到或超过30%、60%时,盘中临时停牌10分钟,复牌时进行集合竞价。据了解,配套个股临时停牌机制主要是为了避免股价快速非理性波动带来市场恐慌和盲目交易,给予市场一定的冷静期。

三是连续竞价期间,对限价申报设置基准价格上下5%的申报有效价格范围,对市价申报采取限价保护措施。

四是买卖申报的最低数量为100股,每笔申报可以1股为单位递增。

五是单笔申报数量不低于10万股或成交金额不低于100万元的,可以进行大宗交易。

市场人士认为,上述交易安排,不改变投资者交易习惯,不增加市场负担,体现中小企业股票交易特点,确保了市场交易的稳定性和连续性。

值得一提的是,北交所还为引入做市机制、实行混合交易预留了制度空间。

探索与公司制交易所相契合的会员管理制度

根据《会员管理规则》,北交所探索与公司制交易所相契合的会员管理制度。

北交所作为公司制交易所实行会员管理,会员是证券公司开展业务的资格载体。区别于会员制交易所,会员在公司制交易所不享有财产所有权。实施会员管理是落实上位法对于证券交易所的明确要求,在境内外公司制交易所有较多成熟实践,《会员管理规则》予以吸收借鉴,重点明确了对会员交易风险控制、客户管理、交易信息使用和技术系统管理等方面的要求,强化监督机制,督促会员在各项业务活动中归位尽责。

对现金分红比例不作硬性要求

北交所上市公司监管制度在遵循上市公司监管的基本要求的前提下,充分考虑了北交所服务创新型中小企业的市场定位,总结吸收了精选层运行以来的监管实践。

特色方面,《上市规则》充分吸收了精选层前期实践经验,承袭契合创新型中小企业特点的监管制度,形成了体现北交所市场定位和特色的差异化制度安排,有效平衡了中小企业在资本市场的规范成本与收益。

例如,对现金分红比例不作硬性要求,鼓励公司根据自身实际“量力而为”;对于股权激励,允许在充分披露并履行相应程序的前提下,合理设置低于股票市价的期权行权价格,以增强激励功效。

明确主动退市与强制退市安排

退市制度主要包括以下三个方面内容。

一是退市标准,即“谁应退”。《上市规则》明确了主动退市与强制退市安排,强制退市分为交易类、财务类、规范类和重大违法类等四类情形,构建了多元丰富的指标组合。其中,财务类强制退市考察期为两年,指标不交叉适用。

二是退市程序,即“怎么退”。《上市规则》规定了退市风险警示,作为强制退市的先导制度,既向市场充分揭示风险,也保障投资者的交易权利;明确强制退市由上市委员会审议,确保退市决定的严肃性和审慎性。

三是退市去向,即“退到哪”。北交所充分发挥与新三板市场一体发展的制度优势,对于退市公司,符合新三板基本挂牌条件或创新层条件的,鼓励进入相应层级挂牌交易,继续发展;存在重大违法等情形,不符合挂牌条件的,转入退市公司板块,体现了对退市风险“分类纾解、充分缓释”的创新探索。此外,北交所退市公司符合重新上市条件的,可以申请重新上市。

2

北京证券交易所有限责任公司注册成立

9月2日宣告设立北京证券交易所,次日北京证券交易所有限责任公司即注册成立。

图片

图片

9月5日,记者注意到,工商注册信息显示,北京证券交易所有限责任公司已于9月3日注册成立。注册资本为10亿元。登记机关为北京市市场监督管理局。

北京证券交易所有限责任公司注册地址为北京市西城区金融大街丁26号。记者注意到,这里正是全国股转公司注册地——金阳大厦。

天眼查显示,北京证券交易所有限责任公司由全国中小企业股份转让系统有限责任公司100%持股,是其唯一股东。公司董事长徐明,也是全国中小企业股份转让系统有限责任公司董事长。公司副董事长、总经理为隋强。此外,公司董事还有陈永民、李继尊、贾文勤、李永春、张梅、周贵华、王宗成、王丽。公司监事会主席为党小卉。

北京证券交易所有限责任公司经营范围为:依法为证券集中交易提供场所和设施、组织和监督证券交易以及证券市场管理服务等业务。

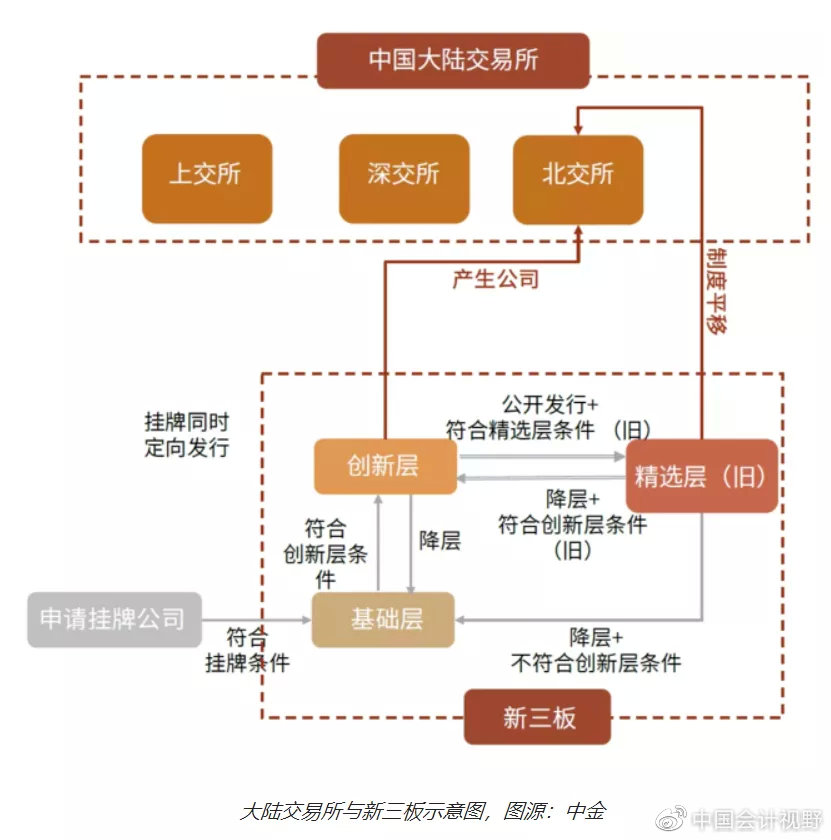

根据证监会此前披露,北京证券交易所的组织架构方面,与沪深会员制交易所不同,北交所将由全国股转公司出资设立,将探索具有特色的组织形式和管理制度。从市场结构上看,全国股转公司统筹新三板创新层、基础层和北交所的建设、发展,实行“一体管理、独立运营”。

从管理体制上看,北交所采取公司制,按照《公司法》《证券法》《证券交易所管理办法》等相关规定,可以借鉴国际成熟交易所最佳实践,不断优化治理机制,加强党的建设,提升治理能力,形成透明、高效、廉洁治理文化,为交易所多种形式改革积累经验。

3

受益北交所设立

这些会计所将批量增加上市公司客户

根据证监会9月3日新闻发布会的内容:“将精选层现有挂牌公司全部转为北京证券交易所上市公司,新增上市公司由符合条件的创新层挂牌公司产生。”。

图片

图片

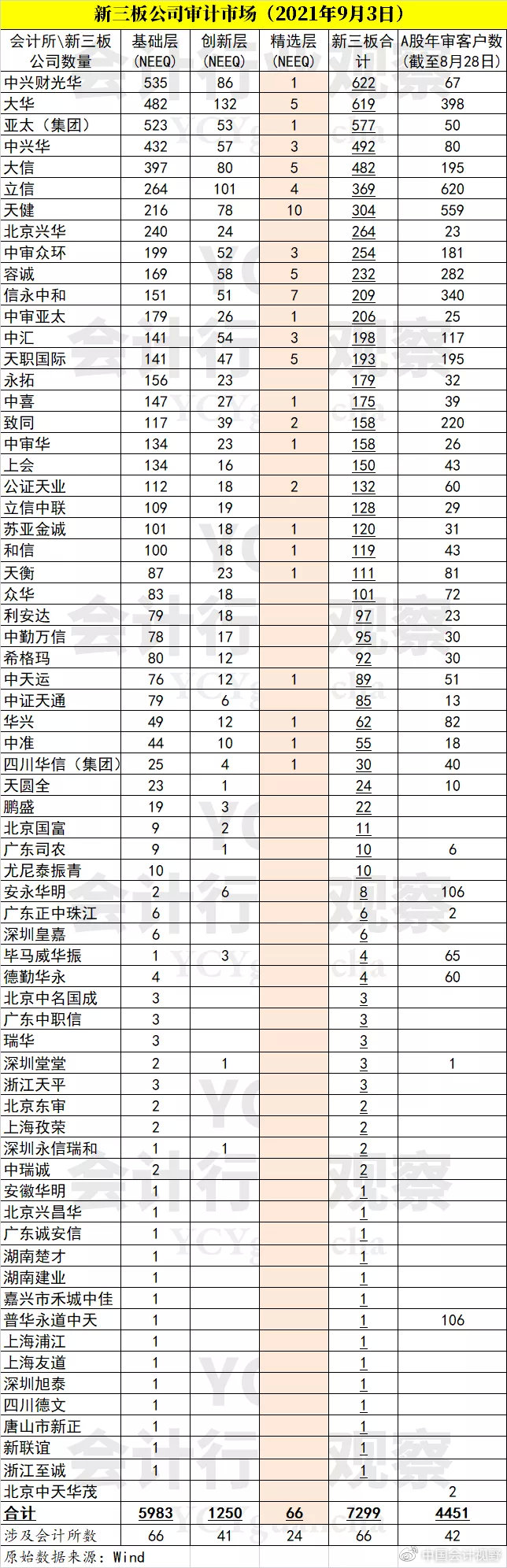

截至9月3日,一共有7299家新三板公司,其中基础层5983家,创新层1250家,精选层66家。

图片

图片

(全国中小企业股份转让系统公司网站截图)

根据Wind数据分析:66家精选层公司一共涉及24家会计师事务所。其中客户最多的会计所是天健,有10家,其次为信永中和(7家)、大信、大华、容诚、天职国际各有5家。1250家创新层公司涉及41家会计所。客户前三的会计所是大华(132家)、立信(101家)、中兴财光华(86家)。

图片

图片

对比现有的4400多家A股公司,66家精选层公司在数量还是很有限。不过1250家创新层公司则是一个不容小觑的存在了。

A股审计市场规模目前的数据是:2020年报审计费用(含内控审计)为74.93亿元,会计所证券业务服务总收入是年报审计收费约3倍(详阅《37家会计所2020年度证券业务收入排行》。也就是说,会计所证券业务服务总收入在225亿元左右。北京证券交易所对审计市场的具体影响还有待后续用数据来说话。

来源:YCY会计行业观察、北京日报客户端、中国证券报微信公众号、上海证券报。