走进杰创

走进杰创

2023年10月10日 第963期

由于你单位理解政策原因,非主观故意少交税款,现不予处罚

案件名称 ***水泥有限公司-逃避缴纳税款

处罚类别 逃避缴纳税款

处罚事由

关于违法事实:

你单位2021年1月1日至2022年11月30日期间,向本单位以外的个人赠送礼品324245元,属于外购货物无偿赠送他人,未提增值税销项税金且未依法履行代扣代缴义务的处理处罚:

1、依据《中华人民共和国增值税暂行条例实施细则》(中华人民共和国财政部令第65号)第四条“单位或者个体工商户的下列行为,视同销售货物:(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。”,以上赠送礼品行为增值税销项税额未申报,追缴你单位增值税37302.52元。其中2021年度应补缴增值税11578.86元,2022年度应补缴增值税25723.66元。

由于你单位理解政策原因,非主观故意少交税款,不予处罚。

2、根据《中华人民共和国城市维护建设税暂行条例》第三条“城市维护建设税,以纳税人实际缴纳的产品税、增值税、营业税税额为计税依据,分别与产品税、增值税、营业税同时缴纳。”

第四条“城市维护建设税税率如下:纳税人所在地在市区的,税率为7%;……”及《中华人民共和国城市维护建设税法》第一条“在中华人民共和国境内缴纳增值税、消费税的单位和个人,为城市维护建设税的纳税人,应当依照本法规定缴纳城市维护建设税。”

第二条“城市维护建设税以纳税人依法实际缴纳的增值税、消费税税额为计税依据。”

全文阅读▼

由于你单位理解政策原因,非主观故意少交税款,现不予处罚-会计家园 (mykuaiji.com)

【财税小课堂】

【实用】劳务派遣用工薪酬问题请您知晓

在劳务派遣协议中,接受以劳务派遣形式用工的单位是用工单位。因此,作为用工单位,企业接受外部劳务派遣用工所实际发生的费用,应区分为以下两种情况在税前扣除。

1、支付给劳务派遣公司

若按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出。

2、支付给劳务派遣人员

直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中,属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

因此,用工单位应准确区分上述两种情形,进行账务处理和税前列支。

政策依据:《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)

朝辉公司与春明劳务派遣公司签订协议,春明公司根据朝辉公司实际工作需要,为朝辉公司提供劳务派遣人员和劳务派遣相关服务。关于薪酬,双方约定,朝辉公司直接向春明公司支付相关费用。年中及年末评价员工绩效时,根据个人绩效表现,由朝辉公司向派遣员工支付绩效奖金。

全文阅读▼ 【实用】劳务派遣用工薪酬问题请您知晓-会计家园 (mykuaiji.com) 【财税小课堂】 如何享受月销售额10万元以下免征增值税政策?发票如何开具?这8个问答收藏学习

【问题1】我是个体工商户,属于按季申报的增值税小规模纳税人,2023年三季度预计销售收入为25万元。请问我是否可以根据客户要求,就部分业务放弃免税,开具1%或3%征收率的增值税专用发票?

答:根据《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告》(2023年第1号)第四条、第五条有关规定,小规模纳税人适用月销售额10万元以下免征增值税政策,可就该笔销售收入选择放弃免税并开具增值税专用发票;小规模纳税人适用3%征收率销售收入减按1%征收率征收增值税政策的,可就该笔销售收入选择放弃减税并开具增值税专用发票。

您可以根据实际经营需要,就部分业务放弃上述减免税政策,按照1%或者3%征收率计算缴纳增值税,并开具相应征收率的增值税专用发票。

全文阅读▼

如何享受月销售额10万元以下免征增值税政策?发票如何开具?这8个问答收藏学习-会计家园 (mykuaiji.com)

【财税小课堂】

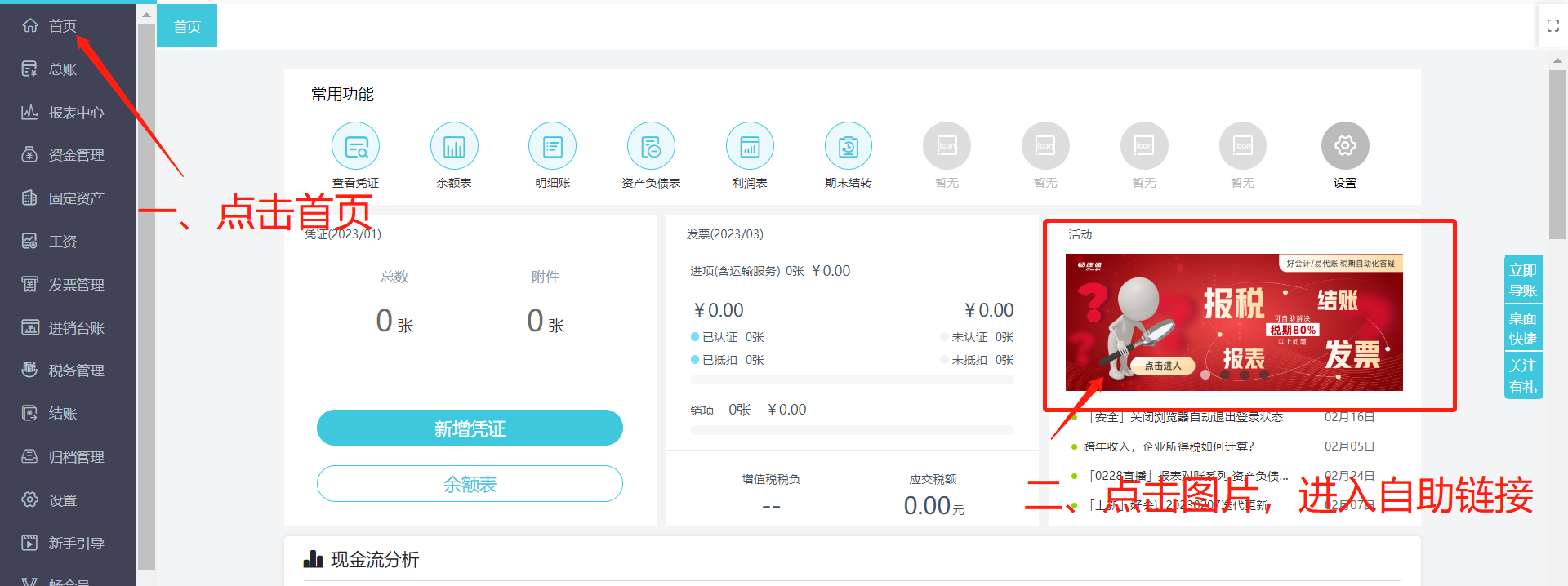

税期常见问题服务专区 亲爱的用户朋友们: 干货来啦!我们新增加了为您解答好会计/易代账软件税期常见高发问题集锦,通过视频或者图文的方式来帮助您解决软件税期问题。 软件内可快速寻找解决方案途径:在产品首页,点击右侧活动图片税期自助化答疑即可咨询(见下图) 也可直接打开或者复制下面网址到浏览器进行查看:https://www.chanjetvip.com/doc/tax/video/110